حذر محللون من أن إتش إس بي سي وستاندرد تشارترد قد يواجهان أضرارًا غير مباشرة لأرباحهما وميزانياتهما العمومية من أزمة الديون التي تغلف مجموعة إيفرجراند الصينية على الرغم من أن البنكين يقولان إنهما حدّدا من تعرضهما المباشر.

قد تعاني البنوك وشركات التأمين الأخرى أيضًا من آثار غير مباشرة مثل فقدان الرسوم أو انخفاض قيمة استثماراتهم.

يحقق كل من HSBC و StanChart جزءًا كبيرًا من أرباحهما في الصين وهونج كونج ، وكانا البنوك الأجنبية الأكثر انخراطًا في ضمان القروض المجمعة للمطورين هناك.

قال المحللون في JPMorgan في تقرير بحثي إن هذا يعني أنهم من المحتمل أن يواجهوا التأثيرات الفورية من الدرجة الثانية.

وامتنع كل من إتش إس بي سي وستاندرد تشارترد عن التعليق على التقرير.

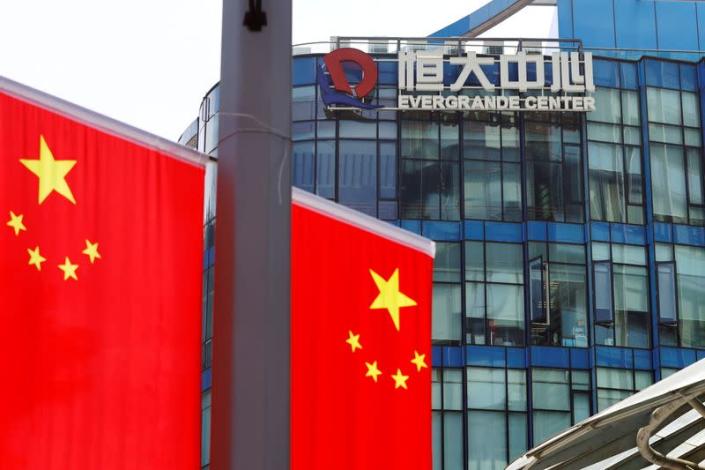

ترك Evergrande المستثمرين العالميين في حالة تخمين بشأن ما إذا كان سيدفع دفعة فائدة رئيسية ، مما زاد من المخاوف من حدوث خسائر كبيرة لحاملي السندات وأرسل الهزات في قطاع العقارات والاقتصاد في الصين.

شكلت هونغ كونغ والبر الرئيسي للصين حوالي 84 ٪ من أرباح HSBC في عام 2020 بينما ساهمت الصين الكبرى وشمال آسيا بنسبة 81 ٪ من أرباح StanChart العام الماضي ، وفقًا لتحليل رويترز للإيداعات من قبل الشركتين – مما يؤكد أهمية المنطقة لأعمالهما بشكل عام. .

يتمتع الاثنان بأكبر قدر من الإقراض المباشر بين البنوك الأجنبية لقطاع العقارات في الصين – 17 مليار دولار أو 1.5 ٪ من أصول المجموعة لـ HSBC و 1.3 مليار دولار أو 0.5 ٪ من قروض المجموعة في StanChart ، وفقًا لـ JPMorgan.

وقال جيه بي مورجان إن قطاع العقارات يساهم بنسبة 14٪ من الناتج المحلي الإجمالي للصين أو 25٪ إذا تم تضمين المساهمات غير المباشرة ، وتبلغ قيمة القروض العقارية حوالي 6.6٪ من إجمالي القروض ، مما يعني أن ضربة للقطاع يمكن أن يكون لها آثار اقتصادية أوسع نطاقا.

قال كل من HSBC وستاندرد تشارترد أنهما لا يتعاملان بشكل مباشر مع Evergrande ، وأنهما اتخذوا خطوات في السنوات الأخيرة لإدارة تعرضهم بعناية لأي قطاع واحد.

قال مصدر بالبنك إن إتش إس بي سي باع بالفعل جميع المراكز في سنداته الصينية أو محافظ الائتمان الآسيوية مع التعرض لـ Evergrande.

نقلاً عن بيانات Dealogic ، قال JPMorgan إن HSBC شارك في ضمان 39 قرضًا مشتركًا قائمًا للمطورين الصينيين بينما عمل StanChart على 18 صفقة من هذا القبيل ، والتي قد تتعرض لضغوط إذا كان هناك تعثر أوسع في قطاع العقارات.

في القروض المجمعة ، عادة ما تقوم البنوك بتأمين الصفقة ثم بيع الديون إلى مستثمرين آخرين ، ولكنها قد تحتفظ ببعض الانكشاف في دفاترها.

وقال جي بي مورجان: “هناك خطر ألا يكون هذا حدثًا خاصًا ولكنه مشكلة على مستوى الصناعة يمكن أن تؤدي إلى أضرار غير مباشرة كبيرة”.

قال البنك الأمريكي إنه يقدر أنه قد يكون هناك 11 تخلفًا عن السداد بقيمة حوالي 30 مليار دولار هذا العام في قطاع العقارات الصينية عالية العائد ، وهو ما يصل إلى معدل تخلف عن السداد بنسبة 23٪.

وقال ديرك براندنبورغ ، رئيس المؤسسات المالية في وكالة التصنيف سكوب ، إن الشركات المالية الأوروبية الأخرى تواجه أيضًا تأثيرًا سلبيًا على خطوط الأعمال مثل أسواق رأس المال وإدارة الأصول والخدمات المصرفية الخاصة.

وقال: “سيؤثر ذلك على أرقام الأرباح والخسائر للبنوك الأوروبية النشطة عالميًا في الأرباع القادمة ، وكذلك الإجراءات التنظيمية التي تلت ذلك من قبل السلطات الصينية”.

قال محللو سكوب ، نقلاً عن بيانات بوند رادار ، إن الشركات العقارية الصينية استغلت سوق السندات بالدولار الأمريكي العام مقابل 274 مليار دولار في السنوات الخمس الماضية ، مما يشير إلى أن البنوك الأجنبية قد تخسر الرسوم إذا تضاءلت هذه الصفقات.

قال فولكر كودسزوس ، رئيس قطاع التأمين في أوروبا والشرق الأوسط وإفريقيا في S&P Global Ratings ، إن المحافظ الاستثمارية لشركات التأمين قد تتأثر أيضًا.

وقال كودسزوس: “لسنا قلقين من التعرض المباشر لشركات التأمين الأوروبية لشركة Evergrande ، لكن التعرض غير المباشر ، على سبيل المثال من خلال الاستثمارات في الأسهم الصينية أو سوق العقارات ، قد يشهد بعض التقلبات”.

قال محللو Morningstar هذا الأسبوع إن شركات التأمين Prudential و Ageas و Swiss Re من المرجح أن تكون الأكثر تعرضًا للعقارات الصينية.

قالت Ageas إن شركتها الصينية المشتركة ليس لديها تعرض مباشر لشركة Evergrande ولكن حوالي 2 ٪ من محفظة سندات الشركات تم استثمارها في ديون عقارية صينية عالية التصنيف.

وقال متحدث باسم أجياس “فقط المزيد من التداعيات على نطاق واسع إلى أسواق الأسهم العامة سيكون لها تأثير على نتائجنا”.

صرح مايك ويلز الرئيس التنفيذي لشركة Prudential لشبكة CNBC هذا الأسبوع بأن تعرض شركة التأمين لـ Evergrande كان “الحد الأدنى” ، وأن أقل من 5٪ من حيازات سندات شركة التأمين كانت في العقارات الصينية.

تمتلك Prudential أيضًا مشروعًا مشتركًا في الصين.

قال متحدث باسم Swiss Re ليس لديها استثمارات مباشرة في العقارات الصينية في محفظتها العقارية.

المصدر: رويترز